不動産投資は、自らリスクとリターンをある程度コントロールすることが可能で、特に賃貸経営の場合はしっかりと運営すれば安定した収益を得られる可能性が比較的高い、という魅力があります。

ただし、「投資」である以上、あらかじめ正しい基礎知識を得ておくことが必要です。不動産投資を始めてみて「こんなはずではなかった」「知らなかった」という状況は避けたいところ。そこで今回は、初心者から経験者に向けて、始める前に知っておきたい不動産投資の基礎知識を解説いたします。

■解説者:成田 洋

東京大学法学部卒。ファイナンシャル・セキュリティ・アシュアランス・インクにてキャリアをスタート。2009年よりタッチストーン・キャピタル・マネージメントにて不動産投資に係るアセット・マネジメント業務に従事。海外機関投資家による不動産投資のサポート業務を中心に、1,000億円超の不動産投資案件に関与。2014年7月にロードスターキャピタル株式会社に入社。以来OwnersBookの運営に携わる。

CFA協会認定証券アナリスト、ビル経営管理士、不動産証券化協会認定マスター。

不動産投資のメリット・デメリット

——不動産投資を始めると、どのような良いことがありますか?

成田洋(以下、成田) 不動産投資においては、投資の際に借入れ(融資を受けること)がしやすいため、継続して投資を行うことができるといった特徴があります。また「節税」の面でも不動産投資はメリットが生まれやすいと言われています。たとえば取引価格と課税の対象となる金額に差がある場合、それが相続税対策となることがあります。

さらに、場合によっては減価償却分を自身の所得と相殺することができるため、結果的にキャッシュフローの改善を期待できるケースでは、不動産投資は有益な投資になるといえるでしょう。

——でも、良いことばかりではありませんよね?

成田 デメリットとしては、まずNISAなど幅広い人が始めやすいシステムが導入された株式投資に比べ、不動産投資は比較的透明性が低く、個人投資家の場合はかなり勉強をしないといけない領域が大きい市場だということが挙げられます。

また、不動産投資は、通常個々の投資物件の売買価格が高価なため、借入れはしやすい反面、ポートフォリオ全体に占める不動産の割合が多くなると、分散投資ではなく集中投資になりやすくなります。さらにこの市場は流動性が低く、すぐに現金化するのが難しいという面も、デメリットといえるかもしれません。

不動産投資のメリット ~投資の初心者 OwnersBook1年生(14)~

不動産の購入には莫大な資金が必要になりそうですが、不動産のオーナーになり利益の追求をするメリットにはどのようなことがあるのでしょうか?ここでは実際にアパートやマンションを購入しそのオーナーとして家賃収入を得る不動産投資のメリットについて考えてみたいと思います。不動産投資のメリット①:売却益や家賃上昇の可能性がある物価が上がった場合には、購入した物件そのものの価値が上がる可能性もあり、売却すれば利益が出て、また家賃も上昇する可能性があります。不動産投資のメリット②:毎月、安定した賃料収入が見込め...

不動産投資のデメリット ~投資の初心者 OwnersBook1年生(15)~

不動産投資(投資用の不動産物件購入)は、条件さえ整えば、比較的容易に好条件での融資が得られる投資の一つではないかと思います。いかなる投資においてもメリットがあればデメリットもあります。そのデメリットを知ってリスクに備えることも投資をしていくうえでは大切なことではないでしょうか。今回は不動産投資にはどのようなデメリットがあるのか調べてみました。 不動産投資のデメリット①:売却時のリスク大枚をはたいて購入した不動産物件。でも急に現金が必要になった!売却して換金しようと思ってもそう簡単に買い手が...

不動産投資の種類

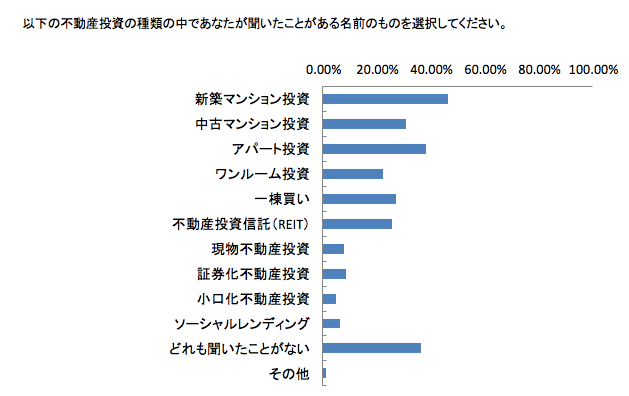

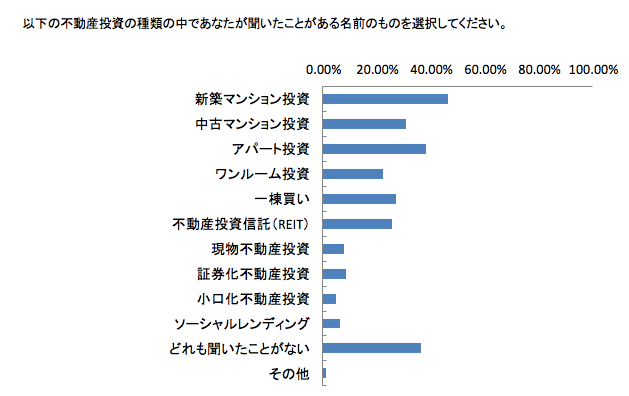

——「分散投資」という言葉がありましたが、そもそも不動産投資にはどのような種類があるのでしょうか?20〜60代の男女を対象に行ったアンケートでは、代表的な10種類の不動産投資の種類を提示し、「聞いたことがある名前のものを選択してください」という設問に対し、「どの投資種類も聞いたことがない」という回答が40%もありました。不動産投資に種類があることさえ知られていないんですね。

成田 不動産投資は、大きく「現物不動産」と「小口化商品」の2種類に分けることができます。このアンケート結果にも出ているように、このふたつの違いを正しく理解している人って実はあまり多くないような気がします。

まず現物不動産について。投資対象は、個人投資家の場合、ほとんどが住宅(マンションやアパートなど)となります。全部所有となる一棟投資と区分所有となる区分投資に分けられますが、どちらにせよ、投資した不動産の運営は自分で行う必要があります。

一方小口化商品は、REIT(不動産投資信託)やクラウドファンディングの利用が可能な投資形態です。マンションやアパートに限らず、オフィスや倉庫などへの投資が可能で、少額から投資を始めることができます。こちらは自ら運用するのではなく、第三者へ委託するケースが一般的ですね。

J-REITとは? ~J-REIT(「ジェイ・リート」)について (1)~

不動産投資を検討するに当たって、必ずといっていいほど、検討対象となるJ-REIT(ジェイ・リート)ですが、今回はそんなJ-REITの基本的な内容を説明します。J-REITとは?J-REITとは、多くの投資家から集めた資金で、オフィスビルや商業施設、マンションなど複数の不動産などを購入し、その賃貸収入や売買益を投資家に分配する不動産投資商品です。不動産投資が目的ですが、法律上、投資信託に分類されます。もともとは、REITという仕組みはアメリカで生まれ、「Real Estate Investment Trust(日本語に約すと『不動産投資信託』。その...

不動産投資の始め方

——初心者はまず何から始めれば良いのか、教えてください。

成田 不動産投資の大まかな流れは、

不動産会社決め ※こちらは必ずしもというわけではありません。

↓

予算決め

↓

物件決め

↓

買付

です。不動産投資はご自身で案件の収支を考え、しっかり納得したうえで投資することがポイントとなります。個々のフェーズについてもう少し詳しく説明しましょう。

不動産会社の選び方

なによりもまず、「自分がピンとくる案件」を選びたいわけですから、そうした提案をより多くしてくれる不動産会社であることが一番です。その意味で、案件を多く出してくれる可能性が高い大手の不動産会社は、初心者にとっても安心のパートナーとなるでしょう。

一方、駅前の不動産屋や街の不動産屋には、大手に降りてこない、地域に根ざした案件を持っていることがあるという強みがあります。どちらも得意・不得意があるので、いろいろと情報を集めてみてください。すでに不動産投資をやっている人に話を聞いてみて不動産会社を選ぶ、という方法も良いでしょう。

資金・予算の考え方

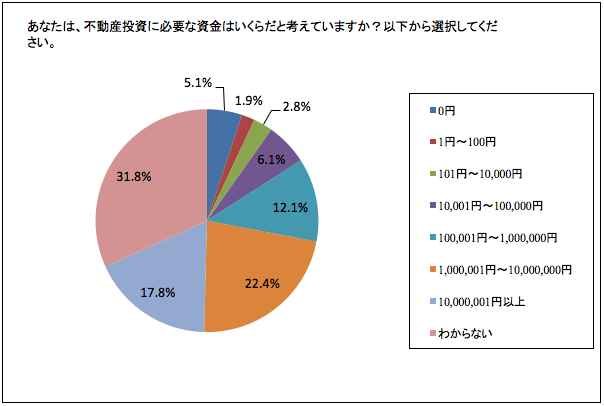

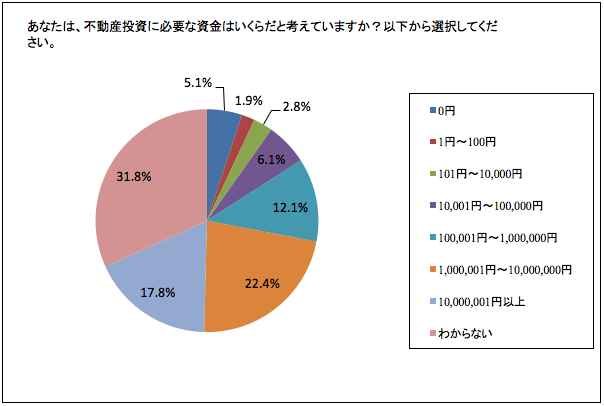

——予算決めについて、ちょっとおもしろいデータがあります。「不動産投資に必要な資金はいくらだと考えていますか?」というアンケートに対し、「100万円以上必要と考える」人が22.4%、「1,000万円以上必要と考える」人が17.8%という結果。一方で興味深かったのが、投資資金にいくら必要なのか「わからない」と答えた人が31.8%もいました。

成田 なるほど。たしかに不動産投資をしたことがない人にとって、そもそも投資資金はいくら必要なのかという点は一番知りたい情報である反面、具体的な予算基準というのは、どこを調べてもあまり出てこないんですよね。その理由としては、投資資金はその人の収入などによって大きく変わるため目安というのが提示しにくいんですね。

現物不動産の場合、具体的な金額ではなく、「どれだけリスクを取れるのか」という点から投資案件を検討するべきでしょう。たとえば、安定した雇用を期待できる職に就いている人は、ある程度計算したうえで大きなリスクを取ることができます。逆に、収入の変動が大きい人は、「どれだけのリスクを取れるのか」ということを現実的によく検討する必要があります。

REITやクラウドファンディングを使った小口化商品の場合は、よほど不動産市況に確固たる見方を持たない限り、そのほかの運用資産と分散して投資をするのが良いと考えます。

物件の選び方

そして最後に実際に投資する物件の選びかたですが、まずは収支と利回りを見ながら他の物件との比較をし、「その物件が割安か割高か」を検討しましょう。このプロセスの中で、立地条件や築年数から部屋のかたちまで、検討すべき項目が必然的に発生してきます。

不動産投資の初心者が勉強するべき内容

——初心者が不動産投資を始めるときに知っておくべき情報について教えてください。アンケートでは、初めて不動産投資をするときに、約6割の人が「インターネットで情報を収集する」と回答しました。そのほか、関連書籍を読む、またはセミナーや勉強会へ参加するという意見もありましたが、そもそも情報を「どのように集めれば良いかわからない」という回答も約4割ありました。

成田 情報過多なこの時代、「何を知っておくべきか」がそもそもわからない状況が、情報を集める手段に迷うひとつの原因となっているのかもしれません。

最低限必要なこと

不動産投資を始めるにあたって、初心者がまず初めに学ぶべきことは、不動産の面積・価値を「坪」で語れるようになること。「坪いくら」で語れるようになれば、「その物件が割安か割高か」が少しずつ見極められるようになります。

マンションを持っている人ならば「購入時の値段を面積(平米ではなく坪)で割ってみる」、賃貸に住んでいる人ならば「月家賃を面積で割ってみる」ことから始めてみましょう。自宅のほかにも、自分が働いている会社のオフィスの賃料の坪単価がいくらなのか調べてみてください。そうして身近なところから知識を得ていくことで、日経新聞などの不動産に関する記事も理解できるようになり、興味もわいてきます。そうしてまずは不動産投資を勉強するための素地をつくりましょう。

※1坪=約3.3平米

専門家がすすめる自習法

不動産に関する基本的な知識は、「宅建(宅地建物取引士)」を勉強して身につける方法がおすすめです。同時にインターネット情報や街の不動産屋の貼り紙は、相場観を身につけるのに有効です。貼り紙からは、web上に出ていない、地域に特化した貴重な情報を得られることもあります。

ただし不動産投資では、物件を直に見て肌で感じる、ということが重要です。

ちなみに、「プロ」と呼ばれる不動産投資運用会社では、「不動産証券化協会認定マスター」や「ビル経営管理士」の資格を取ることが励行されている場合もあります。さらに難易度が高い「不動産鑑定士」という資格もあります。勉強の意欲がある人は、こうした資格に挑戦してみても良いでしょう。

専門家がすすめるセミナーの選び方

——セミナーを選ぶときに意識するべきことはありますか?

成田 「なぜこのセミナーが開かれているのか」ということを認識したうえで参加をすれば、最初の1〜2回は、学習という意味で有益と思われます。その後、継続して参加する場合でも市況感を知るという目的でメリットは得られると思います。

ただし、気をつけてほしいのは、多くのセミナーの最終目的は決して啓蒙目的ではなく、販促であること。何か売りたいものがあるはずなので、それを理解したうえで受講することが大切です。

——無料セミナーと有料セミナー、どちらに参加するべきですか?

成田 不動産投資は主体的に自分で考えて行う姿勢が重要です。そういった意味では、営業色の強い無料セミナーよりは、有料セミナーをおすすめします。多少参加費は高くなりますが、質の高い内容が期待できます。また、お金を払ったということで、セミナーから何かリターンを得ようというモチベーションが高まりやすくなります。

有料セミナーは、主催者の実績や口コミ評判を参考に選ぶと良いでしょう。質の高い情報を求めて、すでに投資を始めている経験者もいるはずですので、場合によっては参加者から情報を得られるかもしれません。

——特に初心者がセミナーで聞いておくべきことは何ですか?

成田 セミナー開催者が「何を自分に売ろうとしているのか」考えてみましょう。これはなかなか相手にストレートに聞けるものではありませんが、セミナーで「開催者が売りたいもの」を理解することで内容の趣旨を理解することができます。その上で疑問に思ったことがあれば、積極的に質問することができます。そうして自分が知りたい情報をうまく聞きだすことが大切ですね。

不動産投資の新しい手法:ソーシャルレンディング

成田 ところで、ソーシャルレンディングという貸付型のクラウドファンディングがあることをご存知ですか?

——インターネットを通じて資金需要者(お金を借りたい人)と資金提供者(出資したい人、投資家)を結ぶサービスですね。「ソーシャルレンディングという不動産投資の種類について、どの程度知っていますか?」というアンケートを行ったところ、71.4%の人が「聞いたことがあるけれど、内容については詳しく理解していない」という回答でした。それに対し、「利用したことがある」人は14.3%にとどまっています。具体的なシステムや利用することによって得られるメリットは、まだあまり知られていないようです。

成田 今、不動産投資市場では、このソーシャルレンディングが注目を集めています。アンケートにあるとおり、言葉だけでも聞いたことがあるという人は多いようですね。

ソーシャルレンディングにおいて、運営者は投資家から例えば1万円からといった単位でお金を募り、個人や企業など資金需要者に貸付(融資)を行います。貸付の具体的な対象例としては、中小企業の運転資金ニーズや太陽光発電所の開発案件、海外のマイクロファイナンスなど、いろいろあります。なかでも多いのは、不動産担保付きの事業者向け貸付です。

不動産を担保としたローンに対して、通常合計数百万円から数億円の貸付を行い、数カ月から数年をかけて運用されます。利回りは3〜10数%が多いようです。

敷居が高いイメージが強かった不動産投資ですが、ソーシャルレンディングによって少額から不動産への投資を始めることが可能になりました。第三者へ委託するケースが一般的なので、運用の手間がほとんどかからない点も、魅力のひとつといえるでしょう。不動産投資で利益を得るには、知識や戦略をしっかりと組み立てることが大切ですが、初心者にとってそこが難しいところ。その意味で、初めて不動産投資を始めるには、このソーシャルレンディングはおすすめですね。

Lending Clubのもたらしたもの ~ソーシャルレンディングとは~

昨年12月11日、ソーシャルレンディング世界最大手Lending Club(レンディングクラブ)がニューヨーク証券取引所に上場しました。時価総額は上場時で54億ドル、また、初日の取引で、株価が56%上昇し、大きな話題を振りまくIPO(株式公開)となりましたが、そもそもソーシャルレンディングとは何なのでしょうか?ソーシャルレンディング(Social lending。ピア・ツー・ピアレンディング(Peer-to-peer lending、P2P lending)とも呼ばれることもあります。)はクラウドファンディングと似たような概念、且つ、クラウドファンディングと...

クラウドファンディングを活用した新しい事業者向け不動産担保ローン

ロードスターファンディング株式会社では、クラウドファンディングを活用した新しい事業者向け不動産担保ローンをご提供しています。主要金利帯は年率4.0%から、融資額最大10億円程度、元本一括返済が可能、連帯保証は原則不要、資金使途自由、などが特徴です。まずはお気軽にお問い合わせください。

不動産のプロが運営するクラウドファンディング

OwnersBookは2014年に誕生した国内初の不動産特化型クラウドファンディングです。不動産のプロが厳選した案件に一万円から投資が可能です。

0 件