J-REITのデメリットとは?

不動産投資を検討するに当たって、比較対象となるJ-REIT(「ジェイ・リート」)ですが、J-REITへの投資にはメリットとデメリットが存在します。今回は、J-REITのデメリットを紹介します。

▶ デメリット1:一口の価格がそれでも大きい

J-REITは少ない金額から投資できる商品といわれますが、それでも一口数十万円からの投資となるのが一般的です。投資可能な資金が百万円あったとしても、数口分しか購入できないケースがほとんどです。投資口の分割といったことがない限り一口一万円といった少額投資の実施は極めて困難です。

▶ デメリット2:手数料・関係費用が高い

ひとつのJ-REITの運営には多額の費用がかかっています。それは最終的には投資家の利益の減少を意味します。一例を挙げますと、運用会社へ支払う費用があります。

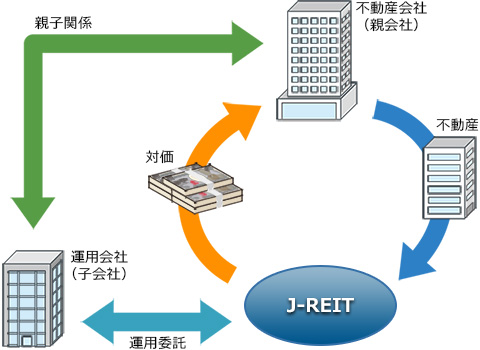

J-REITは、J-REITそのもの(投資法人)が資産運用をするのではなく、法律上、運用会社に運用を委託する仕組みになっています。J-REITの運用は誰でも出来るわけではなく、厳格な基準をクリアした運用会社が行います。裏を返せば、この基準を維持していくために多額の費用が必要となっています。

詳しい内容は別の回で述べていきたいと思います。

▶ デメリット3:利益相反問題が存在し、価格の妥当性に議論の余地がある

前述のとおり、J-REITはその運用を運用会社に委託する仕組みをとっています。運用会社はその多くが不動産業に関わっている事業会社・金融機関の子会社です。それに伴い、J-REIT特有のリスクとして利益相反問題があります。

例として、運用会社の親会社からの不動産購入があります。J-REITは運用資産の多くを運用会社の親会社から購入しています。投資家の利益の代弁者となるべき運用会社(J-REITの利益としては、出来るだけ安く不動産を購入すべきである)が、不動産を出来るだけ高く売りたい親会社の子会社であるために、そこには利益相反問題が生じます。この一連の取引には、第三者から見れば、「本当に正しい価格での取引が行われているのか」という疑念が生じてしまいます。こういった取引の際には、J-REITの運用会社は不動産鑑定を取得し、適正な不動産価格で取引を行うルールになっていますが、そもそも論として利益相反の可能性を排除することは難しい現実があります。

この点も詳しい内容は別の回で述べていきたいと思います。

▶ デメリット4:上場廃止になるリスクがある

J-REITのメリットのひとつが、上場されていることでしたが、証券取引所の定める基準を満たさず上場廃止となるケースがあることも留意しておく必要があります。2014年10月時点で、過去に一件、上場廃止となったJ-REITがありました。

▶ デメリット5:個性に乏しい

一般的にJ-REITはどの銘柄も、ある程度の分散(地域・規模等)を図って投資をしています。これは、J-REITが分散投資をメリットと謳ってマーケティングを行っていることと、J-REITの運用に係る固定費用が高価なため、どうしても資産規模を大きくし、結果として投資対象を分散せざるを得なくなってしまうためです。この結果、残念ながら、いわゆるピンポイントでの集中投資(例えば、渋谷駅周辺のオフィスビルにのみ投資をしていきたい!というようなもの。)をすることが困難な商品といえます。

0 件