新たな投資を検討する際、「限られた資金を何に投資すれば、一番収益を上げることができるのか?」という点は、多くの人を悩ませるポイントです。

こうした課題を解決するためには、投資評価指標について知ることが重要です。本記事では、不動産投資によく用いられる投資評価指標であるIRR(内部収益率)について、IRRの意味、計算式を解説します。

IRRとは

IRRの正式名称はInternal Rate of Returnで、日本語では内部収益率と訳されます。

IRRについて理解するためにまず知っておきたいのが、DCF法です。

DCFとはDiscounted Cash Flow(ディスカウントキャッシュフロー)の略称で、投資によって将来得られると期待される収益を、現在価値に割り引いて評価する手法を指します。

DCF法は投資額を評価する一般的な手法であり、各物件の個別性を反映したシナリオに基づき、保有期間中のキャッシュフローの変動を予測出来るというメリットがあります。

その理論価額を算出する際には、投資に対する将来のキャッシュフローの現在価値の総額と投資額の現在価値が等しくなる場合の割引率であるIRR、もしくは投資に対する将来のキャッシュインフローの現在価値の総和からキャッシュアウトフローの現在価値の総和を引いた額であるNPV(Net Present Value、正味現在価値)を用いる方法があります。

IRRは、投資期間内における利回りを示した数値です。将来得られるキャッシュフローだけでなく、投資期間も考慮し、その投資が効率的かどうかを判断することができるという特徴があります。

客観的な指標として利用価値は高いですが、一方で投資規模が判断しにくい傾向があるので注意する必要があります。

IRRと似た利回りに、CR(キャップレート、Cap Rate)がありますが、これは、不動産から生み出される一期間の純収益から不動産価格を求める際に用いられる利回りを表し、保有期間の収支の変動や投資期間の長短は反映されません。

NPVは、投資によって、将来どれだけの利益が得られるかを示す指標です。

NPVがプラスとなっていれば投資を行う、マイナスであれば投資を行わない、といった投資の意思決定に利用します。NPVを計算する際には、将来時点の価値を現在時点の価値に割り引いた価値であるPV(Present Value:現在価値・割引現在価値)を用います。

IRRの計算例

具体的な数字を当てはめた計算例を見ることで、IRRがどのようなものかを理解しやすくなります。まずは、IRRを理解するうえで必須のNPVについて理解することにしましょう。

(例1)3.4億円で取得した不動産を5年間保有し、3.5億円で売却した場合

まず初年度期首は、取得費用の3.4億円が支出としてマイナス計上されます。

1年目~4年目にかけては、期中の収益が16,500千円~16,800千円と徐々に上昇するものとして計上し、5年目には、売却価格の3.5憶円と期中の収益16,900千円の合計額、366,900千円を計上します。

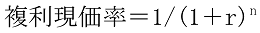

また、将来時点の価値を現在価値に割り引く際には「複利現価率」を用います。複利現価率を式で示すと下記の通りとなります。

r = 割引率

n = n年目

割引率を5.0%とした場合、各年の複利現価率及び、現在価値は下記の通りとなります。

(単位:千円)| 収支 | 複利現価率 | 現在価値 (収支×複利現価率) |

|

|---|---|---|---|

| 取得時 | -340,000 | -340,000 | |

| 1年目 | 16,500 | 0.952381 | 15,714 |

| 2年目 | 16,600 | 0.907029 | 15,057 |

| 3年目 | 16,700 | 0.863838 | 14,426 |

| 4年目 | 16,800 | 0.822702 | 13,821 |

| 5年目 | 366,900 | 0.783526 | 287,476 |

| NPV | 6,494 |

期首における支出額と、期中の収入及び5年後における売却益の合計である6,494千円がNPVとなります。

(例2)3.4億円で取得した不動産を5年間保有し、3.4億円で売却した場合

まず初年度期首は、取得費用の3.4億円が支出としてマイナスされます。

1年目~4年目にかけては、期中の収益が16,500千円~16,800千円と徐々に上昇するものとして計上し、5年目には、売却価格の3.4憶円と期中の収益16,900千円の合計額、356,900千円を計上します。

割引率を5.0%とした場合、各年の複利現価率及び、現在価値は下記の通りとなります。

| 収支 | 複利現価率 | 現在価値 (収支×複利現価率) |

|

|---|---|---|---|

| 取得時 | -340,000 | -340,000 | |

| 1年目 | 16,500 | 0.952381 | 15,714 |

| 2年目 | 16,600 | 0.907029 | 15,057 |

| 3年目 | 16,700 | 0.863838 | 14,426 |

| 4年目 | 16,800 | 0.822702 | 13,821 |

| 5年目 | 356,900 | 0.783526 | 279,640 |

| NPV | -1,342 |

期首における支出額と、期中の収入及び5年後における売却益の合計である-1,321千円がNPVとなります。

(例1)と比較し、こちらのNPVはマイナスとなるので、投資するにはふさわしくない案件ということになります。

割引率が5.0%とされていましたが、IRRとは、概ねこの割引率に該当する数字となります。

先に説明した通り、IRRとは、投資に対する将来のキャッシュフローの現在価値の総額と投資額の現在価値が等しくなる場合の割引率です。

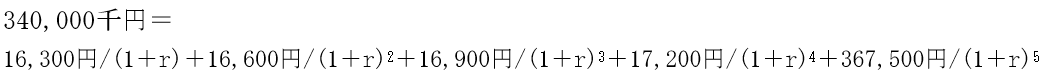

(例3)3.4億円で取得した不動産を5年間保有し、3.5億円で売却した場合のIRR

下記の通り、初年度に3.4億円の支出が発生し、その後1年目~4年目にかけ期中の収益が16,300千円~17,200千円と徐々に上昇するものとして計上。

5年目に期中収支17,500円と売却価格3.5億円を計上した場合、初期投資額と各年の収支の現在価値の総和がイコールとなる割引率は、下記の通り計算します。

(単位:千円)| 収支 | |

|---|---|

| 期首 | -340,000 |

| 1 | 16,300 |

| 2 | 16,600 |

| 3 | 16,900 |

| 4 | 17,200 |

| 5 | 367,500 |

この5.48%が、IRRとなります。

IRRの計算にはEXCEL利用もおすすめ

実際に計算をするのはハードルが高いように思えるIRRですが、 EXCELのIRR関数を利用すると簡単に求めることができます。

IRR関数では、初期投資からn年目のキャッシュフローの範囲を指定するだけで、該当物件の内部利益率を求めることが可能です。

IRRを有効活用するには?

IRRは、保有期間中の利回りだけでなく、取得から売却に至るまでの収益性を計るために用いられる指標ですが、実際に投資用の物件を探す際には、IRRの数値だけではなく、その前提として、該当物件の家賃相場、投資資金を回収するまでの年数などを考慮した将来キャッシュフローが適切に想定されているかを検討する必要があります。

様々な指標を目にすることになり、戸惑う場面も出てくるかもしれません。

IRRの数値も参考にしながら、少なくとも以下の時間軸で発生する資金を確認したうえで、プランにあった物件を探してみましょう。

物件取得前に確認したい3つのポイント

【取得時】:物件価格の他、どれだけの金額が出ていくか(仲介手数料、登録免許税、司法書士費用等)

【保有期間】:毎年どれだけの金額が入ってくるか/出ていくか

【売却時】:手元にどれだけの金額が残るか

0 件